| TRUST – INQUADRAMENTO GIURIDICO E DISCIPLINA FISCALE |

|---|

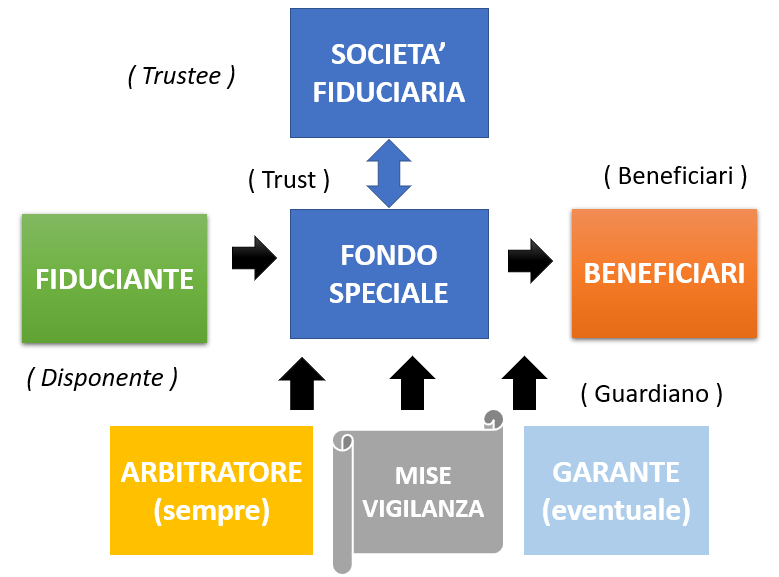

1. Premessa – Le origini del trust Il “trust” è un istituto nato nella tradizione giuridica dei Paesi del Common Law e ha origini remote, che ha trovato legittimazione in Italia solo recentemente. I trust sono stati, infatti, riconosciuti in Italia con la legge 16 ottobre 1989, n. 364, la quale ha ratificato e reso esecutiva la Convenzione sulla legge applicabile ai trust e sul loro riconoscimento, adottata da l’Aja il 1° luglio 1985. L’Italia, tuttavia non ha ancora approvato una normativa nazionale che disciplini il regime giuridico dell’istituto, il quale, perciò, vive nei limiti del riconoscimento conseguente alle norme della convenzione internazionale, ed in base al rinvio, da questa disposto, alle normative straniere. Allo stato attuale, insomma, non esistono trust di diritto interno, ma possono essere costituiti in Italia o possono qui operare, trust disciplinati da una delle normative straniere compatibili con le prescrizioni della convenzione internazionale. Alla Convenzione dell’Aja hanno finora aderito l’Italia, l’Australia, i Paesi Bassi, Malta, il Regno Unito di Gran Bretagna ed il Canada. Questi ultimi due Stati hanno ratificato la Convenzione anche in rappresentanza di altri territori, come l’isola di Guernsey, Jersey e le isole di Turks and Caicos, e province come l’Alberta e la Colombia britannica. Tuttavia, in molti altri ordinamenti nazionali sono state varate discipline giuridiche che concedono i trust, onde la configurazione giuridica di esso spazia ben oltre i confini degli Stati che hanno aderito alla Convenzione. La circostanza è assai rilevante dal momento che, una delle caratteristiche della norma convenzionale a cui l’Italia si è sottoposta, è quella di lasciare nella piena libertà del disponente la scelta della legge regolatrice del trust. 2. Inquadramento giuridico del trust Tradotto in modo letterale il termine inglese trust equivale ad “affidamento” (fidarsi). Con il trust infatti un soggetto (disponente o settlor) affida i propri beni di proprietà ad altro soggetto (trustee), che ne diventa il proprietario, con l’impegno di amministrarli, preservarli e farli fruttare, per uno scopo prestabilito, nell’interesse di uno o più beneficiari individuati dallo stesso settlor o per un fine specifico (beneficiario). E’ possibile, altresì, che sia nominato un guardiano (protector), con il compito di vigilare sull’operato del trustee e con il potere di opporre l’esistenza del trust verso i terzi. Oggetto del trust possono essere beni immobili, beni mobili registrati, titoli di credito e partecipazioni societarie. Secondo quanto stabilito all’art. 2 della Convenzione dell’Aja, il trust è caratterizzato dai seguenti elementi: a) i beni del trust costituiscono una massa distinta e non fanno parte del patrimonio del trustee; b) i beni del trust sono intestati a nome del trustee o di un’altra persona per conto del trustee; c) il trustee è investito del potere e onerato dell’obbligo, di cui deve rendere conto, di amministrare, gestire o disporre beni secondo i termini del trust e le norme particolari imposte dalla legge al trustee. 3. La disciplina fiscale del trust 3.1. La Legge n. 296/2006 Con le previsioni di cui ai commi 74, 75 e 76, dell’art. 1, della legge 27 dicembre 2006, n. 296 (Legge Finanziaria 2007) introduce per la prima volta nel nostro ordinamento una disciplina fiscale per l’istituto del trust. Non esisteva infatti, fino ad oggi, una normativa specifica che disciplinasse il regime fiscale del trust, per cui era necessario rifarsi alle indicazioni dottrinali e giurisprudenziali, oltreché alla prassi amministrativa. 3.2. I chiarimenti dell’Agenzia delle Entrate – Circolare n. 48/E del 2007 Dopo le novità introdotte dall’art. 2, commi dal 47 al 49, del D.L. n. 262/2006, convertito dalla legge n. 286/2006 e dalla legge finanziaria 2007, l’Agenzia delle Entrate, con la Circolare n. 48/E del 6 agosto 2007, ha avuto modo di affrontare anche il problema della imposizione indiretta del trust, rilevando che, attesa la sua peculiare struttura giuridica, esso, sotto tale profilo, presenta i seguenti momenti potenzialmente rilevanti: 1) l’atto istitutivo, 2) l’atto dispositivo, 3) le operazioni eventualmente poste in essere nel corso della vita del trust, 4) il trasferimento dei beni in trust ai beneficiari da parte del trustee. 1) L’atto istitutivo è l’atto con il quale il disponente esprime la volontà di costituire un trust. Se contiene esclusivamente la manifestazione di volontà del settlor (nonché l’indicazione delle regole di funzionamento del trust), nulla disponendo in ordine al trasferimento dei beni (disposto in un momento successivo), ed è redatto con atto pubblico o con scrittura privata autenticata, sarà assoggettato all’imposta di registro in misura fissa, ai sensi dell’articolo 11, della Tariffa, parte prima, D.P.R. n. 131/1986, in quanto atto non avente per oggetto prestazioni a contenuto patrimoniale. Con riguardo alla costituzione del trust, si ricordi che il modello delineato dalla Convenzione de L’Aja del 1° luglio 1985 prevede l’utilizzo della forma scritta. L’articolo 3, infatti, dispone che “la Convenzione si applica ai soli trust costituiti volontariamente e comprovati per iscritto”. Ne deriva che il trust realizzato in Italia deve essere redatto per iscritto e quivi registrato ai sensi dell’articolo 2, lettera a), Dpr 131/1986. 2) L’atto dispositivo è l’atto con il quale il settlor trasferisce i beni al trustee. Si tratta di un negozio a titolo gratuito in forza del quale i beni trasferiti sono vincolati nel trust e affidati all’amministrazione e gestione del trustee. La costituzione di un trust rientra nella categoria dei vincoli di destinazione (si veda anche la circolare 3/E del 22 gennaio 2008). . L’articolo 2, comma 47, D.L. 262/2006, convertito dalla L. n. 286/2006, ha reintrodotto nel nostro ordinamento l’imposta sulle successioni e donazioni, estendendo l’ambito applicativo della stessa alla “costituzione di vincoli di destinazione”. Ne deriva che “il conferimento di beni nel trust (o il costituito vincolo di destinazione che ne è l’effetto) va assoggettato (…) all’imposta sulle successioni e donazioni in misura proporzionale, sia esso disposto mediante testamento o per atto inter vivos”. 3) Operazioni effettuate durante la vita del trust. Nel corso della vita del trust, il trustee ben può porre in essere atti di gestione del patrimonio del trust (ad esempio, atti di acquisto e vendita). Ai fini delle imposte indirette, tali operazioni sono assoggettate ad autonoma imposizione, “secondo la natura e gli effetti giuridici che li caratterizzano, da esaminare volta per volta con riferimento al caso concreto”. 4) Il trasferimento dei beni in trust ai beneficiari all’atto della cessazione o dello scioglimento del vincolo non determina, ai fini dell’imposta sulle successioni e donazioni, un ulteriore presupposto impositivo, poiché i beni hanno già scontato l’imposta nel momento della costituzione del vincolo, cioè nel momento in cui si è determinato l’effetto segregativo. “Inoltre, poiché la tassazione, che ha come presupposto il trasferimento di ricchezza ai beneficiari finali, avviene al momento della costituzione del vincolo, l’eventuale incremento del patrimonio del trust non sconterà l’imposta sulle successioni e donazioni al momento della devoluzione”. Il testo della Circolare viene riportato nei Riferimenti normativi. 3.3. I chiarimenti dell’Agenzia delle Entrate – Circolare n. 61/E del 2010 Ulteriori chiarimenti sono successivamente giunti dall’Agenzia delle Entrate con la Circolare n. 61/E del 27 dicembre 2010. Nella circolare si precisa che, con l’articolo 1, commi da 74 a 76, della legge 27 dicembre 2006, n. 296, è stata riconosciuta al trust un’autonoma soggettività tributaria estendendo ad esso l’imposta tipica delle società, degli enti commerciali e non commerciali. In particolare, sono soggetti all’imposta sul reddito delle società: • i trust residenti nel territorio dello Stato che hanno per oggetto esclusivo o principale l’esercizio di attività commerciali; • i trust residenti nel territorio dello Stato che non hanno per oggetto esclusivo o principale l’esercizio di attività commerciali; • i trust non residenti, per i redditi prodotti nel territorio dello StatoA. Ai fini della tassazione, vengono individuate due principali tipologie di trust: 1. trust con beneficiari di reddito individuati, i cui redditi vengono imputati per trasparenza ai beneficiari (trust trasparenti); 2. trust senza beneficiari di reddito individuati, i cui redditi vengono direttamente attribuiti al trust medesimo (trust opachi). E’ tuttavia possibile che un trust sia al contempo opaco e trasparente (cosiddetto trust misto). Ciò avviene, per esempio, quando l’atto istitutivo preveda che parte del reddito di un trust sia accantonata a capitale e parte sia invece distribuita ai beneficiari. In questo caso, la parte di reddito accantonata dovrà essere tassata in capo al trust mentre l’altra verrà imputata ai beneficiari, qualora ricorrano i presupposti per l’imputazione, vale a dire quando i beneficiari abbiano diritto di percepire il reddito non accantonato a capitale. Nel caso di trust opaco il metodo di calcolo del reddito dipenderà dall’applicazione delle norme relative alla tipologia di ente alla quale il trust appartiene (commerciale residente, non commerciale residente, non residente). Il testo della Circolare viene riportato nei Riferimenti normativi. Il chiarimento di maggiore interesse reso dall’Amministrazione finanziaria, nella circolare n. 61/E del 2010 è che non possono essere considerati validamente operanti, sotto il profilo fiscale, i trust che sono istituiti e gestiti per realizzare una mera interposizione nel possesso dei beni dei redditi. È il caso, per esempio, di quei trust nei quali l’attività del trustee risulta etero diretta dalle istruzioni vincolanti riconducibili al disponente o ai beneficiari. Com’è noto, infatti, il trust è un negozio giuridico nel quale il disponente trasferisce alcuni beni di sua proprietà al trust e designa un trustee che li amministra nell’interesse di beneficiari o per il perseguimento di uno scopo prestabilito. Come previsto dalla Convenzione dell’Aja del 1985 gli elementi caratterizzanti lo stesso sono: 1) la separazione dei beni del trust rispetto al patrimonio del disponente, del trustee e dei beneficiari; 2) l’intestazione dei beni medesimi al trustee; 3) il potere-dovere del trustee di amministrare, gestire e disporre dei beni secondo il regolamento del trust o le norme di legge. In sostanza, i beni facenti parte del patrimonio del trust non possono continuare ad essere nella disponibilità del disponente, né questi può beneficiare dei redditi derivanti dai medesimi. Allo stesso tempo, il disponente non può riservare a se stesso né il potere né il controllo sui beni del trust, in modo tale da precludere al trustee l’effettivo esercizio dei suoi poteri. Pertanto, in assenza di tali elementi, il trust deve considerarsi inesistente dal punto di vista dell’imposizione sui redditi, i quali verranno assoggettati a tassazione in capo al disponente secondo i principi previsti per ciascuna categoria reddituale di appartenenza. Si annoverano tra i trust inesistenti fiscalmente: 1) il trust che il disponente (o il beneficiario) può far cessare liberamente in ogni momento, generalmente a proprio vantaggio o anche a vantaggio di terzi; 2) il trust in cui il disponente è titolare del potere di designare in qualsiasi momento se stesso come beneficiario; 3) il trust in cui il disponente (o il beneficiario) risulti, dall’atto istitutivo ovvero da altri elementi di fatto, titolare di poteri in conseguenza dei quali il trustee, pur dotato di poteri discrezionali nella gestione e amministrazione del trust, non può esercitarli senza il suo consenso; 4) il trust in cui il beneficiario ha diritto di ricevere attribuzioni di patrimonio dal trustee; 5) il trust in cui è previsto che il trustee debba tener conto delle indicazioni fornite dal disponente in relazione alla gestione del patrimonio e del reddito da questo generato; 6) il trust in cui il disponente può modificare nel corso della vita del trust i beneficiari; 7) il trust in cui il disponente ha la facoltà di attribuire redditi e beni del trust o concedere prestiti a soggetti dallo stesso individuati; 8) ogni altra ipotesi in cui potere gestionale e dispositivo del trustee, così come individuato dal regolamento del trust o dalla legge, risulti in qualche modo limitato o anche semplicemente condizionato dalla volontà del disponente e/o dei beneficiari. Relativamente, infine, alla tassazione dei beneficiari del trust, la circolare n. 61/E del 2010 precisa che: 1) per i beneficiari residenti di trust esteri, i rediti agli stessi imputati sono qualificati come redditi di capitale, a prescindere dalla residenza del trust. A tal riguardo è stato puntualizzato che se il trust è straniero ed è stato tassato sui redditi prodotti in Italia, gli stessi non saranno ulteriormente assoggettati a imposizione in capo al beneficiario; 2) per i beneficiari esteri di trust residenti trasparenti o misti, il reddito loro imputato si considera prodotto in Italia ai sensi dell’articolo 23, lett. b) del TUIR. Anche per il beneficiario non residente scatta il disposto della lett. g-sexies) dell’articolo 44 del TUIR, secondo il quale il reddito di capitale (normalmente tassato per cassa), assume rilevanza per la sola imputazione, a prescindere dalla corresponsione. Detta norma, essendo speciale, prevale anche sul predetto articolo 23, che in linea generale prevede, per i redditi di capitale la tassazione nel momento in cui sono corrisposti. 4. Trust – Imposta sulle succesioni 4.1. Registrazione in misura fissa per l’atto costitutivo Per quanto riguarda l’applicazione dell’imposta sulle donazioni agli atti costitutivi di trust, la Commissione Tributaria Provinciale di Lodi (Sezione I – Sentenza del 12 gennaio 2009, n. 12), sottolinea che l’art. 2, commi 47-49, D.L. n. 262/2006 (convertito con modificazioni dalla legge n. 286/2006), nel ripristinare l’imposta sulle successioni e donazioni di cui al D.Lgs. n. 346/1990, non menziona espressamente tale tipologia di atti, che quindi rientrano nella previsione normativa solo se costituiscono dei vincoli di destinazione. L’applicabilità dell’imposta sulle donazioni va quindi valutata caso per caso, a seconda della natura del negozio e degli effetti che lo stesso produce. Nella fattispecie, il trust ha finalità liquidatorie del patrimonio conferito, al trustee è concessa la più ampia facoltà di operare con piena autonomia decisionale, pertanto la C.T.P. esclude che i trust diano sempre luogo a vincoli di destinazione e dichiara che un trust con finalità liquidatorie non è soggetto all’imposta sulle successioni. 4.2. Esenzione “condizionata” dall’imposta sulle successioni e donazioni per la costituzione del vincolo di destinazione Anche nel caso di trasferimento dell’azienda in TRUST, la costituzione del vincolo di destinazione, qualora sia strumentale alla finalità liberale del passaggio generazionale ai discendenti o al coniuge del disponente (il cosiddetto SETTLOR), potrà godere dell’esenzione dall’imposta sulle successioni e donazioni, purchè siano soddisfatte le specifiche condizioni prescritte dalla norma (art. 3, comma 4-ter, del D. Lgs. n. 346/1990). Questi e altri sono i punti affrontati nella Risoluzione n. 110/E del 23 aprile 2009, documento con cui l’Agenzia delle Entrate fornisce, sul tema, ulteriori precisazioni, in linea con la disamina dell’istituto già effettuata nella Circolare n. 48/E del 6 agosto 2007. Il testo delle Circolari citate viene riportato nei Riferimenti Normativi. |

CONVEZIONE DELL’ AJA

Convenzione de L’Aja del 1 luglio 1985

Traduzione proposta dall’Associazione “Il trust in Italia” (1)

Convenzione relativa alla legge applicabile ai trust (2) ed al loro riconoscimento

(resa esecutiva in Italia con L. 16 ottobre 1989 n. 364, entrata in vigore il 1 gennaio 1992)

Gli Stati firmatari della presente Convenzione,

considerando che il trust è un istituto peculiare creato dai tribunali di equità dei paesi della Common Law, adottato da altri paesi con alcune modifiche, hanno convenuto di stabilire disposizioni comuni relative alla legge applicabile ai trust e di risolvere i problemi più importanti relativi al loro riconoscimento; hanno deciso di stipulare a tal fine una Convenzione e di adottare le seguenti disposizioni:

CAPITOLO I – Campo di applicazione

Art. 1

La presente Convenzione determina la legge applicabile ai trust e ne regola il riconoscimento.

Art. 2

Ai fini della presente Convenzione, per trust s’intendono i rapporti giuridici istituiti da una persona, il disponente (3) –con atto tra vivi o mortis causa- qualora dei beni siano stati posti sotto il controllo di un trustee nell’interesse di un beneficiario o per un fine determinato.

Il trust è caratterizzato dai seguenti elementi:

- I beni in trust (4) costituiscono una massa distinta e non sono parte delpatrimonio del trustee;

- I beni in trust sono intestati al trustee o ad un altro soggetto per conto deltrustee;

- Il trustee è investito del potere e onerato dell’obbligo, di cui deve rendereconto, di amministrare, gestire o disporre dei beni in conformità alledisposizioni del trust e secondo le norme imposte dalla legge al trustee.

Il fatto che il disponente conservi alcuni diritti e facoltà o che il trustee abbia alcuni diritti in qualità di beneficiario non è necessariamente incompatibile con l’esistenza di un trust.

Art. 3

La Convenzione si applica ai soli trust istituiti volontariamente e provati per iscritto (5).

Art. 4

La Convenzione non si applica alle questioni preliminari relative alla validità dei testamenti o di altri atti giuridici in virtù dei quali dei beni sono trasferiti al trustee.

1

Art. 5

La Convenzione non si applica qualora la legge specificata al capitolo II non preveda l’istituto del trust o la categoria di trust in questione.

CAPITOLO II – Legge applicabile

Art. 6

Il trust è regolato dalla legge scelta dal disponente. La scelta deve essere espressa oppure risultare dalle disposizioni dell’atto che istituisce il trust o ne fornisce la prova, interpretate se necessario alla luce delle circostanze del caso.

Qualora la legge scelta in applicazione al precedente comma non preveda l’istituto del trust o la categoria del trust in questione, tale scelta è senza effetto e verrà applicata la legge di cui all’art. 7.

Art. 7

Qualora non sia stata scelta alcuna legge, il trust sarà regolato dalla legge con la quale ha collegamenti più stretti (6).

Per determinare la legge con la quale il trust ha collegamenti più stretti, si fa riferimento in particolare:

- alluogodiamministrazionedeltrustdesignatodaldisponente;

- alla ubicazione dei beni in trust;

- alla residenza o domicilio del trustee;

- allo scopo del trust e al luogo ove esso deve essere realizzato.

Art. 8

La legge determinata dagli articoli 6 o 7 disciplina la validità, l’interpretazione, gli effetti e l’amministrazione del trust.

In particolare tale legge disciplina:

- la nomina, le dimissioni e la revoca dei trustee, la capacità di esercitarel’ufficio di trustee e la trasmissione delle funzioni di trustee;

- i diritti e obblighi tra gli stessi trustee;

- il diritto del trustee di delegare in tutto o in parte l’adempimento dei suoiobblighi o l’esercizio dei suoi poteri;

- il potere del trustee di amministrare e di disporre dei beni in trust, di darliin garanzia e di acquisire nuovi beni;

- il potere del trustee di effettuare investimenti;

- i limiti relativi alla durata del trust e i poteri di accantonare il reddito deltrust;

- i rapporti tra trustee e beneficiari, compresa la responsabilità personale deltrustee nei confronti di questi ultimi;

- la modifica o la cessazione del trust;

- la distribuzione dei beni in trust;

- l’obbligo del trustee di rendere conto della sua gestione.

Art. 9

In applicazione del presente capitolo aspetti del trust suscettibili di essere regolati a parte, quali quelli relativi alla sua amministrazione, possono essere disciplinati da una legge diversa.

Art. 10

2

La legge applicabile alla validità del trust disciplina la possibilità di sostituire detta legge o la legge applicabile ad un elemento del trust idoneo ad essere regolato a parte da una legge diversa.

CAPITOLO III – Riconoscimento

Art. 11

Un trust istituito in conformità alla legge determinata in base al capitolo precedente sarà riconosciuto come trust (7).

Tale riconoscimento implica, quanto meno, che i beni in trust rimangano distinti dal patrimonio personale del trustee, che il trustee abbia la capacità di agire ed essere convenuto in giudizio, di comparire, in qualità di trustee, davanti a notai o altre persone che rappresentino un’autorità pubblica.

Nella misura in cui la legge applicabile lo richieda o lo preveda, tale riconoscimento implica in particolare:

- cheicreditoripersonalideltrusteenonpossanorivalersisuibeniintrust;

- che i beni in trust siano segregati (8) rispetto al patrimonio del trustee incaso di insolvenza di quest’ultimo o di suo fallimento;

- che i beni in trust non rientrano nel regime matrimoniale o nellasuccessione del trustee;

- che la rivendicazione (9) dei beni in trust sia permessa nella misura in cui iltrustee, violando le obbligazioni risultanti dal trust, abbia confuso i beni in trust con i propri o ne abbia disposto. Tuttavia, i diritti ed obblighi di un terzo possessore dei beni sono disciplinati dalla legge applicabile in base alle norme di conflitto del foro.

Art. 12

Il trustee che desidera registrare beni mobili o immobili o i titoli relativi a tali beni, sarà abilitato a richiedere l’iscrizione nella sua qualità di trustee o in qualsiasi altro modo che riveli l’esistenza del trust, a meno che ciò sia vietato dalla legge dello Stato nella quale la registrazione deve aver luogo ovvero incompatibile con essa.

Art. 13

Nessuno Stato è tenuto a riconoscere un trust i cui elementi significativi, ad eccezione della scelta della legge applicabile, del luogo di amministrazione o della residenza abituale del trustee, siano collegati più strettamente alla legge di Stati che non riconoscono l’istituto del trust o la categoria del trust in questione.

Art. 14

La Convenzione non costituisce ostacolo all’applicazione di norme di legge maggiormente favorevoli al riconoscimento del trust.

CAPITOLO IV – Disposizioni generali

Art. 15

La Convenzione non costituisce ostacolo all’applicazione delle disposizioni della legge designata dalle norme del foro sul conflitto di leggi quando con un atto volontario non si possa derogare ad esse, in particolare nelle seguenti materie (10):

a. protezionedeiminoriedegliincapaci;

3

- effetti personali e patrimoniali del matrimonio;

- testamenti e devoluzione ereditaria, in particolare la successionenecessaria;

- trasferimento della proprietà e le garanzie reali;

- protezione dei creditori in caso di insolvenza;

- protezione dei terzi in buona fede.

Qualora le disposizioni del precedente paragrafo siano di ostacolo al riconoscimento del trust, il giudice cercherà di attuare gli scopi del trust in altro modo.

Art. 16

La Convenzione non pregiudica l’applicazione di quelle norme della legge del foro la cui applicazione si impone anche alle situazioni internazionali qualunque sia la legge designata dalle norme di conflitto.

In via eccezionale si può attribuire efficacia alle norme di un altro Stato il quale presenti un collegamento sufficientemente stretto con l’oggetto della controversia(11).

Ogni Stato contraente potrà dichiarare, con riserva, di non voler applicare la disposizione del secondo comma del presente articolo.

Art. 17

Ai sensi della Convenzione, il termine “legge” indica le norme di legge in vigore in uno Stato ad esclusione delle norme sui conflitti di legge.

Art. 18

Le disposizioni della Convenzione possono essere disattese qualora la loro applicazione sia manifestamente contraria all’ordine pubblico.

Art. 19

La Convenzione non deroga alla competenza degli Stati in materia fiscale.

Art. 20

Ogni Stato contraente può in ogni momento dichiarare che le disposizioni della Convenzione saranno estese ai trust dichiarati da provvedimenti giudiziali(12). Tale dichiarazione dovrà essere notificata al Ministero degli Affari Esteri del Regno dei Paesi Bassi ed entrerà in vigore dal giorno del ricevimento di tale notificazione.

L’articolo 31 è applicabile per analogia al ritiro di tale dichiarazione.

Art. 21

Ogni Stato contraente potrà riservarsi il diritto di applicare le disposizioni del capitolo III ai soli trust la cui validità sia disciplinata dalla legge di uno Stato contraente.

Art. 22

La Convenzione si applica ai trust a prescindere dalla loro data di istituzione. Tuttavia, uno Stato contraente potrà riservarsi il diritto di non applicare la Convenzione ad un trust istituito anteriormente all’entrata in vigore della Convenzione per tale Stato.

Art. 23

Ai fini dell’individuazione della legge applicabile ai sensi della Convenzione, qualora uno Stato comprenda più unità territoriali, ciascuna con proprie

4

norme sul trust, ogni riferimento alla legge di tale Stato sarà considerato relativo alla legge in vigore nell’unità territoriale stessa.

Art. 24

Uno Stato all’interno del quale diverse unità territoriali hanno proprie norme di legge in materia di trust non è tenuto ad applicare la Convenzione ai conflitti di legge che riguardino unicamente queste unità territoriali.

Art. 25

La Convenzione non deroga a strumenti internazionali di cui uno Stato contraente è o sarà parte e che contengono disposizioni sulle materie disciplinate dalla presente Convenzione.

CAPITOLO V – Clausole finali

Art. 26

Ogni Stato, al momento della firma, ratifica, accettazione, approvazione o adesione o al momento della dichiarazione resa ai sensi dell’articolo 29 potrà esprimere le riserve previste agli articoli 16, 21, e 22.

Nessun’altra riserva sarà ammessa.

Ogni Stato contraente potrà, in ogni momento, ritirare la riserva espressa; l’effetto di tale riserva cesserà il primo giorno del terzo mese seguente la notificazione del ritiro.

Art. 27

La Convenzione è aperta all’adesione di tutti gli Stati membri della Conferenza dell’Aja di diritto internazionale privato al momento della sua quindicesima sessione.

La Convenzione sarà ratificata, accettata, o approvata e gli strumenti per la ratifica, l’accettazione o approvazione saranno depositati presso il Ministero degli Affari Esteri del Regno dei Paesi Bassi.

Art. 28

Ogni altro Stato potrà aderire alla Convenzione dopo la sua entrata in vigore in virtù dell’articolo 30 comma 1.

Lo strumento di adesione sarà depositato presso il Ministero degli Affari Esteri del Regno dei Paesi Bassi.

L’adesione avrà effetto solo per quanto riguarda i rapporti tra lo Stato aderente e gli Stati contraenti che non avranno sollevato obiezioni alla succitata adesione nei dodici mesi successivi alla ricezione della notificazione di cui all’articolo 32.

Una tale obiezione potrà essere ugualmente sollevata da parte di qualsiasi Stato membro al momento della ratifica, accettazione, o approvazione della Convenzione, successiva all’adesione. Queste obiezioni saranno notificate al Ministero degli Affari Esteri del Regno dei Paesi Bassi.

Art. 29

Uno Stato che comprende due o più unità territoriali nelle quali vengono applicate differenti norme giuridiche potrà, al momento della firma, ratifica, accettazione, approvazione o adesione, dichiarare che la presente Convenzione si applicherà a tutte le sue unità territoriali o solamente ad una o più di queste, e potrà in ogni momento modificare detta dichiarazione formulando una nuova dichiarazione.

5

Tali dichiarazioni saranno notificate al Ministero degli Affari Esteri del Regno dei Paesi Bassi e indicheranno espressamente le unità territoriali alle quali la Convenzione si applica.

Se uno Stato non emette dichiarazioni ai sensi di quest’articolo, la Convenzione si applica a tutte le unità territoriali di detto Stato.

Art. 30

La Convenzione entrerà in vigore il primo giorno del terzo mese seguente il deposito del terzo strumento di ratifica, accettazione o approvazione previsto dall’articolo 27.

In seguito, la Convenzione entrerà in vigore:

- perogniStatochelaratifichi,l’accettiol’approvisuccessivamente,ilprimo giorno del terzo mese seguente il deposito del suo strumento di ratifica, accettazione o approvazione.

- per ogni Stato aderente, il primo giorno del terzo mese seguente la scadenza del termine di cui all’articolo 28.

- per le unità territoriali alle quali la Convenzione è stata estesa in conformità all’articolo 29, il primo giorno del terzo mese seguente la notificazione di cui al detto articolo.

Art. 31

Ogni Stato contraente potrà denunciare la presente Convenzione mediante notificazione formale per iscritto indirizzata al Ministero degli Affari Esteri del Regno dei Paesi Bassi, depositario della Convenzione.

La denuncia produrrà effetto il primo giorno del mese successivo alla scadenza del periodo di sei mesi dalla data di ricevimento della notificazione da parte del depositario o alla diversa data successiva specificata nella notificazione.

Art. 32

Il Ministero degli Affari Esteri del Regno dei Paesi Bassi notificherà agli Stati membri della Conferenza, nonché agli Stati che vi avranno aderito, in conformità alle disposizioni dell’articolo 28:

- lefirmeeleratifiche,leaccettazionieleapprovazionidicuiall’articolo27;

- la data alla quale la Convenzione entrerà in vigore in conformità alledisposizioni dell’articolo 30;

- le adesioni e le obiezioni alle adesioni di cui all’articolo 28;

- le estensioni di cui all’articolo 29;

- le dichiarazioni di cui all’articolo 20;

- le riserve o i diritti di riserva di cui all’articolo 26;

- ledenuncedicuiall’articolo31.

In fede di che, i sottoscritti, debitamente autorizzati, hanno firmato la presente Convenzione.

Fatto a L’Aja, il 1 luglio 1985, in francese ed inglese, i due testi facenti ugualmente fede, in un unico esemplare che sarà depositato negli archivi del Governo del Regno dei Paesi Bassi, e di cui una copia autenticata sarà consegnata, per le vie diplomatiche, a ciascuno Stato membro della Conferenza de l’Aja di diritto internazionale privato al momento della sua quindicesima sessione.______________________

(1) A cura dell’avv. Elena Incisa di Camerana.

(2) Il plurale “trusts” vale a sottolineare il polimorfismo dell’istituto quale appare dalla prassi negoziale e serve altresì a porre in luce l’inesistenza di una dimensione sistematica all’interno degli ordinamenti di

6

common law, ove il modello inglese è stato soggetto a varie modificazioni fuori dell’Inghilterra, non accolte nella terra di origine, o viceversa ha visto sviluppi in Inghilterra che non sempre sono stati recepiti negli altri ordinamenti.

(3) E’ preferibile usare la parola “disponente” e non già “costituente” perché la caratteristica dei trusts espressamente istituiti non è il trasferimento al trustee, ma l’esistenza di un atto di disposizione, inoltre perché “costituente” fa pensare alla nascita di una persona giuridica.

(4) Non essendo il trust una persona giuridica meglio tradurre “beni in trust” e non “beni del trust”.

(5) Notiamo la differenza tra le due versioni ufficiali (dont la preuve est apportée par écrit / evidenced in writing), e scegliamo di tradurre in questo modo perché più vicino al nostro codice civile. Evidence in writing non corrisponde al nostro concetto di forma ad probationem, mentre il testo francese dell’art. 3 corrisponde alla nostra nozione di “prova scritta”.

(6) Per la nozione di collegamento più stretto vedi l’art. 4 (Legge applicabile in mancanza di scelta) della Legge 18 dicembre 1984 n. 975 (ratifica ed esecuzione della Convenzione sulla legge applicabile alle obbligazioni contrattuali, con protocollo e due dichiarazioni comuni, adottata a Roma il 19 giugno 1980).

(7) La nozione di “Riconoscimento” sarebbe più correttamente espressa indicando l’obbligo del giudice del foro di applicare la legge straniera.

(8) Per “segregazione” intendiamo posizioni soggettive le quali appartengono ad un soggetto (al trustee), ma rimangono distinte e non si confondono con le vicende obbligatorie generali e quindi non possono essere oggetto delle pretese dei suoi creditori. Tale patrimonio non segue alla sua morte le regole della successione ereditaria tanto meno risente del regime matrimoniale.

(9) Sul termine rivendicazione v. M. Lupoi, Trusts, II ed., Giuffré:Milano, 2001, p. 265. “L’art. 11 III co. (d) parla di revendication, un concetto civilistico. Per i casi di trust amorfi, come il bewind, nei quali non vi è trasferimento del bene al trustee, il riferimento è corretto; probabilmente è anche corretto per i trust non appartenenti al modello inglese, laddove la legge consenta al beneficiario di agire con un’azione di annullamento della alienazione compiuta dal trustee ; per i trusts di modello inglese, il riferimento è invece scorretto. Purtroppo, anche in questa circostanza mancò l’approfondimento comparatistico. Si preferì introdurre una cautela che cagionerà difficili problemi interpretativi: “Toutefois, les droits et les obligations d’un tiers détenteur des biens du trust demeurent régis par la loi déterminée par les règles de conflit du for.”.

(10) Vedi art. 1 (Campo di applicazione) della Legge 18 dicembre 1984 n. 975, cit.

(11) Vedi art. 4 (Legge applicabile in mancanza di scelta) Legge 18 dicembre 1984 n. 975.

(12) Vedi la differenza tra le due versioni ufficiali: “…les dispositions de la Convention seront étendues aux trusts créés par une décision de justice” ; ” …the provisions of the Convention will be extended to trusts declared by judicial decisions”.